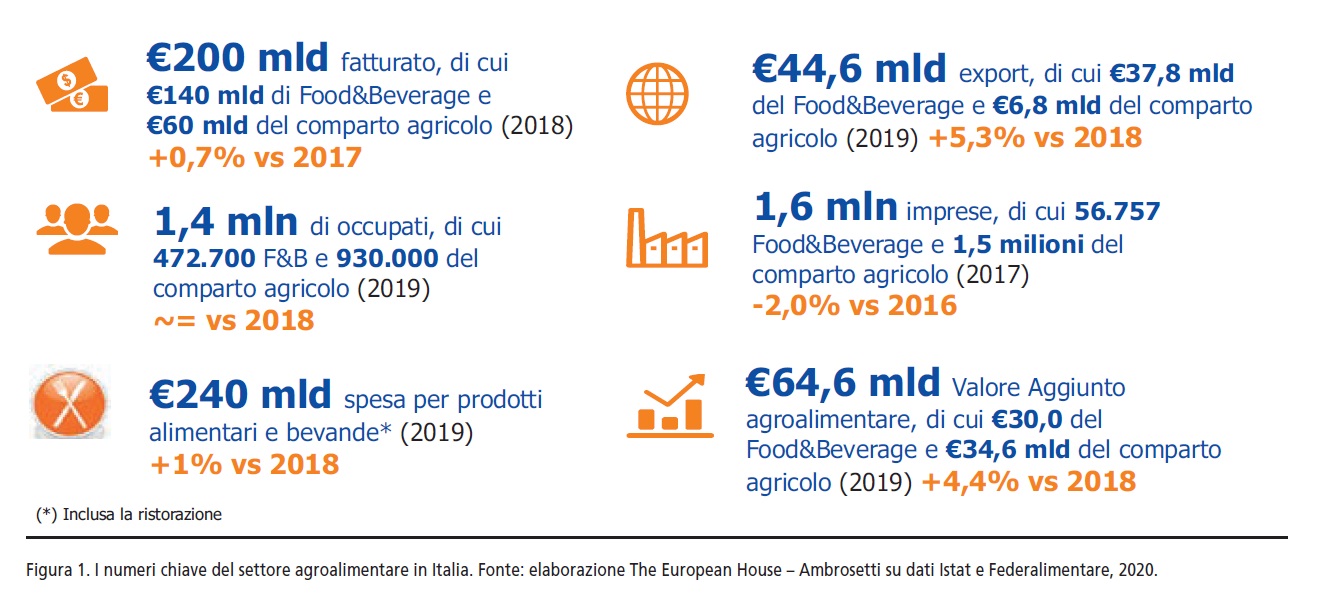

Il settore agroalimentare italiano si conferma anche nel 2019 un asset fondamentale per la competitività del Paese, grazie alla performance positiva del comparto, che ha registrato valori record per molti dei principali indicatori economici: 200 miliardi di Euro di fatturato realizzato (di cui 140 miliardi di Euro dalle imprese del Food&Beverage e 60 miliardi di Euro dell’agricoltura), 44,6 miliardi di Euro di esportazioni (di cui 37,8 miliardi di Euro delle imprese del Food&Beverage), oltre 1,4 milioni di occupati (di cui 472.700 del comparto Food&Beverage) coinvolti in 1,6 milioni di imprese (di cui 56.757 del settore Food&Beverage).

Nel complesso, il settore ha attivato 240 miliardi di Euro di consumi alimentari sul territorio nazionale nel 2019 (includendo anche i consumi fuori casa) e con 64,6 miliardi di Euro di Valore Aggiunto generato equivale a più del doppio della somma del settore aerospaziale di Francia, Germania e Regno Unito. L’emergenza Covid-19 rappresenta la prima crisi economica originata dallo shock combinato di domanda e di offerta. Nonostante la fotografia di un settore in salute e in crescita, anche il Food&- Beverage ha subito nei primi mesi del 2020 un impatto senza precedenti.

Nell’ambito della 4° edizione del Forum della Community Food&Beverage di The European House – Ambrosetti (in un’edizione 100% “phygital”), è stato presentato il rapporto “La Roadmap del futuro per il settore Food&Beverage: quali evoluzioni e quali sfide per i prossimi anni”, realizzato con alcuni importanti partner della filiera agroalimentare (ABB, Gelit, Consorzio di Tutela della Mozzarella di Bufala Campana, Inalpi, Kometa e Rigamonti).

Nel rapporto sono stati analizzati gli impatti dell’emergenza Covid-19 sulle performance delle imprese del settore, attraverso un doppio approccio: l’analisi dei bilanci delle 13.578 società di capitali censite a partire dai database nazionali e una survey ai Vertici delle imprese, somministrata all’inizio della Fase 2 della crisi Covid-19. Il campione rispondente è molto significativo, rappresentando un fatturato aggregato pari a circa 20 miliardi di Euro, il 10% del totale del settore.

Con riferimento alla performance economica, il 56,7% delle imprese rispondenti alla survey stima che la crisi provocata dall’emergenza sanitaria Covid-19 avrà un impatto negativo sul fatturato dell’intero 2020. Di queste, quasi la metà ritiene che il proprio volume di ricavi subirà una flessione di oltre il 20%. Le stime evidenziano come l’intero comparto agroalimentare italiano subirà una contrazione del fatturato totale dell’1,9% nell’anno 2020, che si inserisce in una performance attesa del PIL nazionale del -9,1% secondo il modello previsionale di The European House – Ambrosetti.

Non solo. Guardando alle esportazioni agroalimentari, il 65% del campione stima un impatto negativo sull’export 2020. Le previsioni di The European House – Ambrosetti, a partire dalle risposte delle aziende partecipanti alla survey, indicano un impatto complessivo sulle esportazioni del settore del -9,2% nel corso del 2020: il settore agroalimentare rischia di perdere 4,1 miliardi di Euro di export e tornare ai livelli di due anni fa. Tali impatti si inseriscono in un contesto in cui, le esportazioni italiane della filiera agroalimentare, seppure in crescita, se confrontate con quella dei nostri principali competitor Europei, restituiscono l’immagine di un settore con opportunità inespresse.

Il settore Food&Beverage italiano è quello che esporta meno in termini assoluti nel confronto con i principali peer Europei (44,6 miliardi di Euro): Francia (62,2 miliardi di Euro), Germania (72,2 miliardi di Euro) e Spagna (51,4 miliardi di Euro). Dall’analisi dei bilanci delle imprese agroalimentari, The European House – Ambrosetti ha evidenziato ancora una volta come una delle principali criticità del settore sia la sua elevata frammentazione. L’86,7% delle aziende del settore ha un fatturato inferiore ai 10 milioni di Euro (e contribuisce per il 16,3% ai ricavi del settore), mentre solo il 5,4% ha un fatturato superiore ai 30 milioni di Euro, con una contribuzione del 67,4% ai ricavi complessivi.

Le evidenze contenute nello studio dimostrano come questo freno dimensionale generi ricadute negative sulla propensione agli investimenti, sulle performance di redditività e sull’autonomia finanziaria delle imprese del settore. Anche a causa di questa frammentazione, l’impatto della crisi rischia di compromettere la sopravvivenza di un numero crescente di operatori. Le analisi sui bilanci mostrano come, a fine 2019, il 26,9% delle imprese fosse a elevato rischio liquidità, ma le stime The European House – Ambrosetti pongono un ulteriore campanello d’allarme per l’intera filiera: entro fine anno, ulteriori 1.282 aziende del settore agroalimentare saranno a rischio sopravvivenza.

Oltre a delineare la situazione attuale, il rapporto individua quali sono le leve strategiche per la ripartenza del settore post-emergenza, delineando le principali direttrici verso cui le imprese della filiera agroalimentare dovranno orientarsi nell’immediato domani e nel medio-lungo termine. I risultati della survey dimostrano come le aziende del settore abbiano identificato nella digitalizzazione la principale priorità di breve periodo, ma che il reale punto di attenzione a lungo termine sarà la sostenibilità, attraverso strategie che prevedono l’implementazione di modelli di Economia Circolare, la tutela della biodiversità e la promozione del benessere animale.

Il rapporto The European House – Ambrosetti si conclude con l’identificazione di alcune priorità per la ripartenza, che devono essere guidate da 3 leve strategiche imprescindibili: la digitalizzazione, l’innovazione e la sostenibilità: - favorire la sburocratizzazione come premessa per il rilancio degli investimenti e forte leva fiscale; - promuovere strumenti di supporto al reddito delle famiglie italiane; - implementare strategie per favorire la ripartenza del comparto Ho.re.ca. e dei consumi «fuori casa»; - promuovere la crescita dimensionale e il rafforzamento patrimoniale delle aziende del settore Food&Beverage; - sostenere lo sviluppo sui mercati internazionali, anche attraverso la lotta al fenomeno dell’Italian Sounding.